一、投资的基本理解

投资的基本原则就是不懂不做。

我理解的投资归纳起来就是:买股票就是买公司,买公司就是买公司的未来现金流折现,句号。买股票就是买公司,这不是信仰的问题,这一关不过,千万不要说自己是价值投资者。

好的生意模式是好的未来现金流的保障,从巴菲特那里我学到的最重要的东西就是生意模式,看一家公司,首先要看它的生意模式。如果看不懂生意模式,就没办法确定未来现金流。

搞懂一个生意往往需要很多年,不要因为看到一两个概念就轻易跳进自己不熟悉的领域,不然早晚会栽的。

巴菲特之所以能够如此厉害,最重要的一点就是他能坚持不做他认为不正确的事。他认为他能力以外的事他坚决不碰,几十年下来,他犯的错误远远少于同行,仅此而已。

护城河是用来判断公司内在价值的重要手段。

企业文化是护城河的重要部分。很难想象一个没有很强企业文化的企业可以有很宽的护城河。

二、Stop doing list

1、不做空

我曾经有一次极其愚蠢,就是去跑去short。之前投资表现非常好,有点飘飘然。我在做空上损失了1.5-2亿美金。我以后不会做空任何股票!

任何时候,只要你还想着要空一把,那就表示你还是一个投机分子,你以为你比市场更聪明。

泡沫的演化是基于人性的,没有人知道它什么时候破裂,或者在破裂之前它会膨胀到多大。

许多人被做空毁灭,做空会让你破产。

做空并看着推动者把股价拉升是非常刺激的,但不值得去体验这种刺激。

世界上最郁闷的事情之一,就是你费尽力气发现了一个骗局,但是眼睁睁地看着股价继续疯涨三倍,而这些骗子们拿着你的钱弹冠相庆。不仅如此,你还会收到证券行的保证金追加通知,像这种郁闷的事情为什么要去碰呢?

从A股过来的人总是免不了要经历这一阶段,小孩玩火,烧痛了手,也就罢手了。

2、不用margin

查理芒格也许真的心理素质好,传说曾经因为用margin两年内亏掉大部分身价,芒格管理的基金在73年亏了31.9%,74年又亏了31.5%,两年亏损超过一半。。。所以有了只需要富一次的说法。

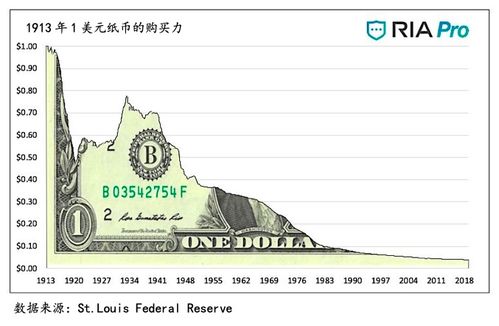

杠杆操作成功的时候,你的收益成倍放大,配偶觉得你很聪明,邻居也羡慕不已。但它会使人上瘾,一旦你从中获得收益,就很难回到谨慎行事的老路上。

你借不借钱,这一辈子都会失去很多机会,但借钱可能让你再也没有机会了。

如果你懂投资,那你不应该用margin, 因为你不需要它也终究会赚到钱,如果你不懂投资,那更不应该用margin,因为早晚会因此亏大钱的。不过,很多人只有在吃过大亏的时候才会真正明白的。

3、不做自己不懂的东西

所谓投资的真正含义,就是不懂不做,投资的基本原则就是不懂不做。

我问过巴菲特,投资中不可以做的事情是什么?他告诉我:不做空,不借钱,而最重要的是不要做不懂的东西。

85%的人亏钱是因为买了自己不懂的东西。

如果你觉得自己没有什么公司没搞懂,那就什么都别碰,这样你的投资表现就排在全世界10-15%了。如果你非要买自己不懂的东西,至少早晚可以得到教训,也许对你的人生也是好事。

4、不要走捷径

条条道路通罗马,价值投资是一条未必最好的路,但肯定能到达。

不存在什么捷径,不存在什么窍门,如果你想走轻松的路,我保证:它比艰难的路更长更痛苦。

5、不要盲目扩大自己的能力圈

搞懂一个生意往往需要很多年,不比读一个本科学的东西要少,不要因为一两个概念就轻易跳进自己不熟悉的领域,不然早晚会栽。

股市上那些长期亏钱的大多属于不知道自己能力圈有多大的人。

能力圈的大小不重要,知道边界在哪里才最重要。

会打golf的人大概都知道,凡事想打远点儿的时候,都是最容易犯错的时候。

扩大能力圈本身没什么不对,但确实很难,你试试就明白了。

对行业和企业的理解,总是可以调高的,但人的思维方式和世界观非常难改变。

6、不频繁做决策

不要一年做20个决策,1年做20个决策肯定会出错,那不是价值投资,一辈子做20个投资决策就够了。

似懂非懂很难下重注,耐心等待总是有机会的。

你需要的不是大量的行动,而是极大的耐心。

茅台不是也有过很便宜的时候吗?便宜的股票当然是很难买到的,但早晚会出现在市场上。

7、不做短期的投机

常在河边走,难免会湿鞋,湿鞋一次就会湿一辈子。

股票投资的特点是变现容易,进出方便,但这也是绝大部分人投资亏损的首因。

8、对有负债的公司不太愿意重仓

做投资不用margin, 经营企业也最好不要用融资杠杆。多数企业最后都是死在资金链断裂上。

我个人一般对有负债的公司不太愿意重仓,另外就是无论多有把握,我也绝对不要用margin.

三、价值投资为什么难?

simple but not easy.

简单指的是原则简单,就是不懂不做,不容易是理解和搞懂生意不容易。

投资理念很简单,知道和从骨子里相信是完全不同的两回事。

买股票就是买公司,从骨子里认同这一点的人我就见过两个——巴菲特和芒格。

理解了价值投资不等于就能在股市上赚钱,就像知道要“做对的事情”,但不知道怎么“把事情做对”。

“把事情做对”需要有很多年的辛苦积累,不是看一两本书或者看个论坛就能学会的。

个人认为,看懂一家公司不会比读一个本科容易。

要看懂一门生意确实非常难,需要长时间的专注。要学会什么是好生意,最好的办法是去做个生意,别的办法都比这个慢而且不扎实。

投资理念其实非常简单,1、买股票就是买公司。2、公司最重要的商业模式。你要能看懂这种商业模式的护城河,以及企业生命周期内能带来的现金流。3、不懂不做。

我觉得扔雪球的人很多,滚雪球的极少,但也能看到一些扔雪球的高手。一般而言,手里抓着很多球的大概都是扔雪球的。具体表现就是那些什么公司都懂一点的大概属于这类。

没有人能改变股市上85%的人会亏钱的现象。我给85%的投资者的建议是远离股市,就是不要进场,真正适合做投资的人非常少。

以我个人的经历而言,对价值投资的理解真的需要很多年,同时还真是需要有点悟性才行。

大多数机构是很难做真正的价值投资的,因为他们的考核体系是用一年来计算的。

如果你拥有一家公司的话,你就知道什么你应该重点关注,如果你没有拥有一家公司,说什么都没用。

拿闲钱下水吧,不然永远是看客。投资是个很好玩的游戏,但不要花太多精力。如果不小心赚到钱了,千万不要以为自己就可以靠此为生了。

寻找优质的企业,而不是一味地追求廉价的企业。

我认为慢慢变富其实是最快的方法。

我不建议专门做投资,不太好。如果你还为你工作带来的现金流而纠结的时候,就不要做职业投资,不然很难保持平常心。

个人专职投资能否作为赖以生存以及实现财富梦想的方式?

段永平:我认为你不行。当一个人需要问的时候,多半应该是不行的。我觉得作为薪水阶层,因为短期在股票上突然赚了一些钱,你把工作辞了跑来做投资,我认为是一个不太明智的选择。

四、封仓十年的选择

“时间是优秀企业的朋友,是平庸企业的敌人。”你可能认为这个原则平淡无奇,但我是通过深刻的教训才学习到的。——巴菲特

我在投资里用定性分析确实比较多,这是我和华尔街分析家们的区别。我有个朋友说华尔街的长线就是明天下午。

我认为定性的分析才是利润的真正来源,这也可能是价值投资里最难的东西。

从十年或以上的角度看,定量分析很荒唐。

价值投资通常都是长期投资,但长期投资不一定就是价值投资。如果你手里拿着一只差公司的股票,长期投资会让你损失惨重。

打算拿十年和真的拿十年是不完全一样的概念,逻辑不同。

高手和其他选手的差别就在错误率低,而不是能打出多少漂亮的球。

你可以99件事都做对,1件事做错就可以造成你所有的成就落空。

Bill Miller这次金融危机中亏掉了老本,要知道他15年以来都连续战胜指数,但一年的亏损就把15年的利润搞没了。

很多人在这次金融危机中都有一些永远回不来的重伤股,巴菲特一个也没有,这绝不是偶然。

投资是一个很有趣的行业,有些业余的有机会比职业玩家做的好,别的行业很难见到这种情况。

不要怕失去机会,最重要的是不犯大错。

所谓看懂一家公司,就是认同其未来自由现金流折现远大于当时的市值。

忽略市场的影响,看懂商业模式和企业文化,尽量想明白10年后企业会是啥样子。

好的商业模式很简单,就是有杠杠的利润和净现金流,而且竞争对手哪怕很长的时间里也很难抢。

商业模式经常要看的东西是:护城河是否长期坚固;长期的毛利率是否合理;长期的净现金流是否满意。

关注企业要从关注产品开始。优秀的企业一般都有优秀的不可替代的产品。如果产品你都不想用,这种公司看都不要看。

五、聪明和智慧的区别

聪明的人知道如何把事情做对,但有智慧的人知道要做对的事情,不对的事情坚决不做。

有些聪明人往往成就很小,原因可能是他们大概没把聪明放在做对的事情上。

我见过太多聪明人忙碌一辈子也忙不明白的,原因大概就是没有自己的北斗星,凡事决策事都从眼前利益着想,30年后的差异是巨大的。北斗星指的是价值观,就是要有stop doing list.

大家一定要分清做错的事情和在把事情做对的过程中所犯的错误的本质区别。做正确的事是原则性的,这方面只要不犯错就没有问题。如何把事情做对,这方面每个人都会犯错误,这需要不断学习和调整。

免责声明:本平台仅供信息发布交流之途,请谨慎判断信息真伪。如遇虚假诈骗信息,请立即举报

举报