投资新手者在投资中最容易犯的错误就是“追涨杀跌”,这也是造成亏损主要原因。

从第一层思维层次分析来看是对“自身情绪控制差”的一种表现。

而从第二层思维层次分析来看则是对“风险认知不足”的一种表现。

投资新手通常下意识将关注点聚焦在“收益”而忽视取得收益需要承担“风险”。

往往需要经历几轮市场洗礼后,投资者受到惨痛教训后才会开始注重风险的重要性。

希望以下内容能让大家更好地认识风险、应对风险、正确地处理风险与收益关系。

风险本质:财产永久损失可能性而不是所谓的波动性

现今资本市场流行金融投资理论大部分起源于20世纪60年代“芝加哥学派”。

比如风险厌恶、波动性、风险调整收益、α系数、β系、有效市场假说等。

所以大部分投资主体片面将风险定义为“波动性”而不再深入分析风险蕴意的深意。

如同芒格所说:“人们总是忽略无法用数据量化因素,哪怕它起着决定性作用”。

对于风险本质最有接近本源的说法,个人认为应该首推价值投资派的理论。

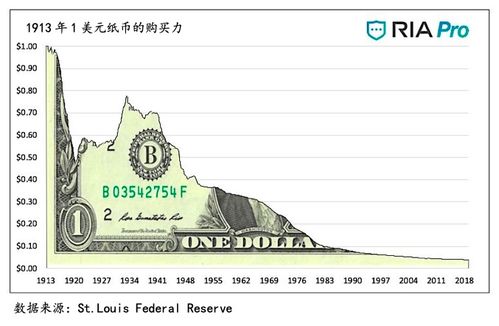

暨风险是一种不确定性,也就是一种财产永久损失的可能性而不是价格的波动性。

更不是现今推崇风险量化指标“夏普比率”,因为夏普比率是基于一种前提和假设。

而投资是不断变化无法预测的,显然用一种固定前提假设而推导出一条理论去指引无法预测的事,那么结果肯定荒谬的。

风险应对:风险无法规避但可以进行预防,进行多元化投资必然性

现今投资体系中许多人会强调对于市场预测,包括短期预测、长期预测等等。

但事实证明市场是无法预测的,因为市场本身就是一种随机漫步的状态。

就如薛定谔理论所说的:“当盒子打开之前猫处于非生非死状态,只要当盒子打开后我们看到了猫的真实状态后,才能肯定其真实的状态”。

市场就是这样发展受不同投资个体的影响,反过来其发展又会影响各个投资个体。

虽然我们不知道市场如何发展无法准确预测,但我们却可以进行预见性的预防。

这就是进行多元化投资的自洽性所在,分散化地投资能够让我们应对更多地突发性。

正如塔勒布所言:“我预测市场会涨但我会进行卖空,因为这样我会获得更大地收益”。

当大家能充分领悟塔勒布这句话含义时,你就可以自豪地宣布对风险有了质的提升。

风险与收益实质:风险越大收益区间波动越大,而不是风险越大收益越高

现今投资理论总是宣传“想要取得越高收益,那么需要承当风险越大”。

其实这句话真正解读是“想要取得越高的收益,那么你的收益区间波动性越大”。

这两句话理论本质区别“取得收益越高确定性越低,需要承担风险越高”。

而不是你承担了高风险就一定获得高收益,因为收益是由两个方面组成。

第一方面是收益高低,即你通过投资获得的收益率,也是普通投资者最为关注的。

第二方面是获得收益概率,暨通过投资获得收益的概率,也是普通投资者所忽略的。

而我们的实际收益就是有以上两者的乘积所决定:收益=收益率 × 收益概率。

关于风险认知对于投资重要性不言而喻,需要我们真正地理解其内部含义。

希望上述这些内容能够帮助大家更好地了解风险、应对风险、处理风险。

我是小贺,期待为你答疑解惑!!!!

免责声明:本平台仅供信息发布交流之途,请谨慎判断信息真伪。如遇虚假诈骗信息,请立即举报

举报