来源:证券市场红周刊特约 | 钟兆民编者按国庆假期后的首个交易日,沪指再次跌破3000点重要关口。当天,东方马拉松在至投资人的信中,董事长钟兆民表示:“整个三季度至今全球的核心资产都在下跌,A股和港股的估值已到了十年最低区间,而美股估值也回归到合理偏低的水平,市场的各种负面信息其实都已经反映在了股价中,部分价值型龙头个股更是步入历史底部区域,有非常高的长期配置价值。

我们预计结构性行情未来仍可能持续一段时间,但拥有强壁垒和基本面优秀的公司才能赢得长久的胜利。

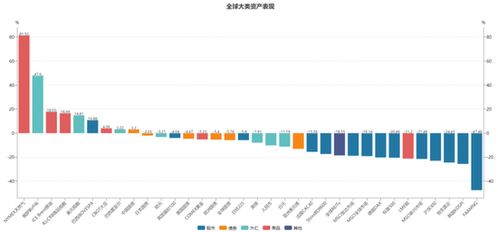

”细分到行业,钟兆民尤其看好能源与化工、消费、互联网、科技制造行业。2022年三季度是黑天鹅频出的季节,全球股票市场都出现了剧烈震荡。经过二季度市场的反弹,7月指数震荡回调,随着8月美联储加快缩紧货币政策,叠加国内零散疫情依然持续暴发,国内经济同时面临需求收缩、供给冲击、预期转弱三重压力,导致国内经济增长动能有所放缓,三季度国内主要股票指数都处于震荡下行状态。

而香港市场同时受到海外流动性紧缩和国内疫情的双重影响,已经创下11年的新低。

随着今年三季度的调整,各大指数估值已处于相对低估的区间,部分价值型龙头个股更是步入历史底部区域,有非常高的长期配置价值。海外俄乌冲突持续时间超过了大部分人的预期,美联储的持续加息也引发了全球股票市场的动荡,北溪管道爆炸,核武阴霾重现,整个世界正变得高度不安定,让资本市场的风险溢价也随之上升。美国经济虽然目前尚健康,但是经过疫情的天量货币刺激,美国的通胀依然处于40年来历史最高位,美联储已经表态会通过持续的大幅度加息来打压通胀,此举极有可能使得美国经济逐步进入实质性衰退。

而欧洲今年不但要应对罕见的高温干旱天气,可能还要面对一个极端寒冷的冬季。在通胀高企、能源供应紧张和流动性收紧之下,欧洲面临的衰退形势较美国更为严峻。

美元指数在本季度创记录攀升,全球资产大幅下挫,港股创下11年新低,英国爆发了养老金危机,如今又轮到了瑞士信贷,全球金融的稳定性进一步下降。

国内除了疫情的压制,地产的拖累也不容小觑。房地产企业拿地偏谨慎,反映企业对于行业预期依然较弱。目前来看,2021年第一轮土地集中供应后,土拍市场热度持续下滑、流拍地块增多,反映行业预期延续弱势下,房企拿地偏谨慎。

受此影响,6-8月,房地产新开工面积同比均低于40%。A股市场从市盈率的角度分析:沪深300指数当前市盈率为11.19倍,上证指数为11.82倍,分别位于为近5年9.41%的百分位和7.45%的百分位,处于历史相对底部,有足够的安全边际,长远看有非常高的投资配置价值。深证成指和创业板指则位于5年期37.65%分位和25.49%分位。沪深300指数市盈率从市净率的角度看,A股沪深300指数和上证指数当前市净率分别位于5年期6.27%分位和2.75%分位,同样有相对较低的估值和较高的安全边际。

同期的深证成指和创业板指则位于23.92%分位和44.31%分位。沪深300指数市净率上证指数市净率再看香港市场方面:恒生指数当前市盈率为8.72倍,处于近20年5.58%分位。随着部分中概股的回归,港股市场股票种类日益增多,部分个股已到了明显的价值区间,性价比非常高。美股市场经历了超过10年的牛市以及2022年大幅下跌后,以蓝筹股为代表的的SP500市盈率为19.44倍,位于近10年18.20%分位;纳斯达克指数和道琼斯指数当前市盈率分别为27.30倍和19.56倍,分别位于近10年的9.96%分位和36.78%分位,蓝筹股和科技股目前也有明显的配置价值,但整体估值并不便宜。

恒生指数市盈率面对诸多复杂的宏观问题,我们无法准确预测但可以积极应对,在市场低位我们可以去更从容地应对、比较和选择。当下A股和港股的估值已经到了十年最低区间,而美股估值也回归到合理偏低的水平,市场的各种负面信息其实都已经反映在了股价中。我们可以在这些资产之间做比价,通过仓位和股票的调整来实现更好的现金流回报,然后耐心等待拐点出现。预计结构性行情未来仍可能持续一段时间,但拥有强壁垒和基本面优秀的公司才能赢得长久的胜利。

在股票配置上,我们会更关注公司的现金流情况以及对应的分红和回购,寻找更有安全边际的公司。同时我们也看到,很多行业已经处于边际改善状态,尤其是制造业公司。美联储和欧洲央行加息对全球需求抑制作用逐步显现,除煤炭外,全球的主要能源如石油与有色金属等大宗商品价格持续回落,尤其是有色金属如铜的价格跌幅明显。

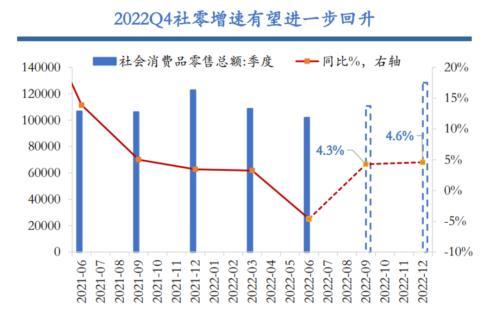

制造业上游的成本压力正在下降,而整体市场竞争格局在改善。同时我们也看到资本市场生态也在改善,越来越多的公司加入到大额回购和大股东增持的行列。随着疫情防控政策边际调整和地产政策的放松,经济稳增长政策效应持续释放,经济有望加快恢复。

年内LPR可能继续下调,尤其是5年期LPR下调概率较大。在连续3个月的震荡调整中,整体成交量明显回落,表明市场情绪也已经接近历史区间的极致水平。市场估值已经偏低,市场流动性较为宽松的背景下,我们认为当下对市场的前景更应该乐观。当前经济仍处于恢复态势,各种地产改善政策也在积极落地,预计未来很多行业能逐步迎来基本面的好转。

国内而言,四季度的主要风险可能有两个部分,出口与汇率。由于今年前三季度出口都是超预期,但是随着欧美主要发达经济体的持续加息,衰退预期不断升温,出口对我国经济的拉动作用将进一步减弱,稳增长将更加依赖内需,而疫情散发的风险可能持续压制消费意愿的提升。汇率的问题则更为复杂,人民币加速贬值成为触发大幅调整的重要原因。

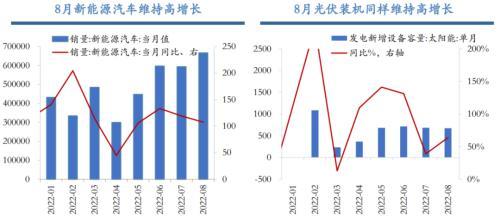

在美联储上调政策目标利率,并且中美利差走阔的情况下,美元更加强势,全球各个货币本身就处于贬值压力中。但是时间节点也很关键,可以明显看到汇率破7并加速贬值和A股大幅调整的时间点非常一致,考虑到汇率同时包含着投资者对国际资本流动和未来经济的预期,汇率能否企稳也是判断A股行情的重要依据。重点看好能源与化工、消费、互联网、科技制造行业。在全球能源转型大趋势下,新能源发电占比逐年提升,传统能源产能大幅缩减。

由于新能源发电稳定性偏弱,且目前缺乏成熟、先进的储能配套,转型初期传统能源中长期面临供需失衡的状况。中国是传统的火电大国,传统能源占比偏高,在全球传统能源供需失衡的大背景下,也难以“独善其身”。虽然能源的价格受美联储加息、PPI逐步回落而整体承压,但其中由供给收缩主导的煤炭、石油、天然气等品种依然具备配置价值。

同时俄乌冲突进一步影响国际能源供应环境,部分能源运输如原油、成品油运输类企业有望受益。以煤炭、天然气为代表的传统能源依然有确定性的需求提升。在双碳的目标下,新能源发展迅速。

免责声明:本平台仅供信息发布交流之途,请谨慎判断信息真伪。如遇虚假诈骗信息,请立即举报

举报