尽管 2021 年财报相当亮眼,截至 3 月 29 日收盘,泡泡玛特市值却跌到了459. 13 亿港币。难倒“潮玩”玩不动了吗?

问题的核心其实不在于这门生意本身,而是前期市场对泡泡玛特的期望太高了,前后落差大。 2021 年的财报,就是一个能说明情况的例子。

在 2021 年全年,泡泡玛特实现了营收、利润双增。但是在财报发布后,其股价一度跌近9%,截至当天收盘,跌幅收窄至6.06%。市场的态度不言自明。

市场不买账的主要原因在于,曾经高速狂奔的泡泡玛特,速度变慢了。

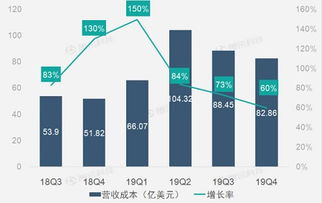

2021 年下半年,泡泡玛特的营收规模比上半年高了近 10 亿元,但增速只有59.29%,而上半年高达116.8%,这也拉低了全年的增速。

全年营收44. 91 亿元,规模创下新高,同比增长了78.7%。尽管这个速度已经不算慢,但与此前的自己相比,泡泡玛特的速度已经大幅下滑。在 2019 年,它的增速高达227%。

这个成绩即便相比 2020 年已经是重回上升轨道,怎奈前期飙的太猛,现在明显不够看。

盒饭财经从泡泡玛特处了解到,增速下滑主要是因为疫情对线下商业的冲击。

这其实延续了此前的趋势。非线上渠道在泡泡玛特收入中的占比,在上市后就开始下滑, 2021 年已降至58.2%。而泡泡玛特的对冲措施是,扩展线上渠道,运营私域流量。

一方面,其广告及市场费用,在 2021 年同比增长了70.9%,线上渠道推广费用的增加,是导致这部分支出大幅增长的主要原因之一。

另一方面,线上渠道在 2021 年的收入占比已提升至41.8%,增速高达97.58%。而这其中占比最大的,就是“泡泡玛特抽盒机” 。

泡泡玛特对盒饭财经表示,京东和微信小程序是其 2021 年的线上发力重点。而从财报中看,基于微信小程序的会员体系,在其中扮演了重要角色。

在 2020 年,泡泡玛特抽盒机拥有 740 万会员,相比 2019 年增长了 520 万。而 2021 年增长了 1218 万,注册会员数达到 1958 万。

不过,相应的收入贡献却和整体增速一样,出现了下滑。 2021 年,来自会员的收入贡献为了92.2%,相比 2020 年的88.8%增长了3. 4 个百分点,而 2020 年同比增长了9. 9 个百分点。

从盒饭财经的体验来看,泡泡玛特对新用户的优惠力度不小,考虑到 2021 年营收规模创新高,存在“以价换量”的可能性。

利润端的表现也是导致市场不买账的原因之一,泡泡玛特在 2021 年陷入了增收不增利的局面。其整体毛利率从64.8%降为 2021 年的61.4%,其中泡泡玛特品牌产品的毛利率由 2020 年的68.7%降至64.7%。

距离 1500 亿港元的巅峰,泡泡玛特市值已经跌去了2/3,亮眼的业绩没来换来市场追捧,这既有股市整体疲软的因素,也存在之前公司股价爬升太高导致如今仍在挤泡沫的可能。

市场对泡泡玛特在IP运营方面最普遍的质疑,是其对单一IP依赖过高。

2021 年财报中最大的变化就在于此。

上市前,Molly曾在 2018 年为泡泡玛特贡献了41.6%的收入,而在 2021 年,收入占比已降低至15.7%。

其他IP的收入占比在上升,份额和Molly相差不大。目前,占比前三的IP份额维持在12%-15%,共有 7 个收入过亿的IP。

这表明,泡泡玛特对单一IP的依赖已经逐步降低,新IP开始接过接力棒。

但是,这其中其实也存在问题,比较能说明情况的是“SKULLPANDA”和“Dimoo”。

Dimoo最早出现在财报中是在 2019 年,当年的营收占比为5.9%,在 2020 年的占比增长到12.5%, 2021 年的占比为12.6%。

而SKULLPANDA的发力时间要比Dimoo晚一年。 2020 年,Dimoo的营收占比为1.6%, 2021 年增长至13.3%。

对比之下,会发现两点。

其一,泡泡玛特确实降低了对Molly的依赖,其他IP的营收占比也在上涨,但Molly之外的新IP稳定性不如Molly,这不仅有让泡泡玛特重新依赖Molly的风险,更给业绩带来了不确定性。

其二,“SKULLPANDA”和“Dimoo”的例子说明了泡泡玛特的新IP已经可以承担起“养家”的任务,但从时间线和不同时间贡献的变化上来看,这其中也有“多生孩子好打架”的因素存在。

尽管从数据上看,泡泡玛特已经大幅降低了对Molly的依赖,但其他新IP的表现,还是无法与Molly相比。

如果说Molly是人到中年的“老大姐”,那“SKULLPANDA”和“Dimoo”就是尚处于青春期的小妹妹,会有惊喜,也会带来“麻烦”。这说明,泡泡玛特新旧IP的交替还不稳定,而这恰恰是足以影响到泡泡玛特未来发展的核心问题。

尽管泡泡玛特在上市路演时,内部已不再强调争做中国的迪士尼,而是要立志成为中国的泡泡玛特。但既然是做IP运营这门生意,就绕不开迪士尼。

在IP的原始积累以及迪士尼的发展初期,沃尔特·迪士尼个人发挥了更大的作用。但引导迪士尼形成今天庞大体量的,是对IP的规模复制。

这其中最重要也是最知名的一件事是,迪士尼在 2009 年底以42. 4 亿美元的价格,收购了美国漫画巨头之一的漫威漫画公司。通过收购的形式,迪士尼丰富了IP矩阵。尽管当时并不确定漫威会有今日的能量,但在高度不确定的文娱行业,有时候弹药足一些,往往能带来更多的收益。

成为一家优秀的IP运营公司至少要具备一个前提,那就是对IP的掌控能力。对比之下,泡泡玛特目前只能算是“半个迪士尼”

在成为“中国迪士尼”这件事上,爱优腾其实比泡泡玛特更具优势。但是,它们在IP运营方面做的并不好,要么后续乏力,要么开篇便遭遇滑铁卢,偶尔能成就爆款,但很难持续制造爆款系列和矩阵。

爱奇艺的“迷雾剧场”就是最好的例子。其改编的原著都有IP基础,但只有《隐秘的角落》成了爆款。而且爱优腾运营IP实现规模商业化的能力,更远小于其制造爆款的能力。

与它们相比,能够让旗下IP逐步换代的泡泡玛特,制造和运营IP的能力显然要更强一些。但是,泡泡玛特想更上一层楼,依然不容易。

作为IP运营领域的标杆,迪士尼独步江湖的核心在于IP,但它能有今时今日,也不全得益于IP,更在于运营,只是大多数挑战者都被挡在了IP门槛之外而已。

与创造IP同样难的,是迪士尼围绕自有IP打造的一条覆盖文娱产业的闭环。如果泡泡玛特成功构建了属于自己的闭环,那它就真的是可与迪士尼并称的“中国的泡泡玛特”了。

相比于迪士尼的影视化IP,泡泡玛特的IP内容天生残缺,扩展性不足,很难带动更多的消费。

以漫威为例,除了广为人知的电影产品,它还有多种多样的商品,常见的有衣服、3C数码、手办等。而泡泡玛特的IP,至今仍只有“娃娃”这一种消费形态。

以占比最高的Molly为例。目前,泡泡玛特抽盲盒小程序中有七种Molly,而它们在形态上的区别只是外观不同。

在成为潮玩市场的龙头后,泡泡玛特也开始布局线下,在今年 1 月联合北京朝阳公园推出了首个线下乐园。

线下乐园是迪士尼IP闭环的重要环节,既能贡献营收,也有延长IP生命周期,环球影业、华强方特都开发了自己的线下乐园。

尽管有迪士尼乐园、环球影城珠玉在前,但泡泡玛特做线下乐园也不会轻松。线下乐园的投入成本较高,上海迪士尼在不算后期设备维护和运营的情况下,前期投入就高达 245 亿元。

抛开前期投入不谈,后续运营同样是个“重活”。

迪士尼游乐园一直采取“三三制”的经营原则,即每年要维护三分之一设备,淘汰三分之一的硬件设备,更新三分之一的设备。如此一来,每年的运维费用和折旧费用直线飙升。

由于游乐园还有日常表演、花车巡游等项目,加上基本的工作人员,单个园区的员工规模十分庞大,相关开支也更高。北京环球影城度假区在开园前就表示,将来将雇佣 14000 多名员工。

在此之外,如何保证客流量的稳定增长,也是游乐园运营方面难题。

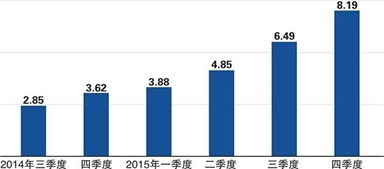

以日本大阪环球影城为例,开业当年的游客达 1102 万人次。但此后逐渐减少,连续多年一直维持在 800 万人次左右的水平,一度导致运营方入不敷出。

直到 2014 年增加了新的IP,推出了“哈利波特园区”,游客规模才重现增长。 2016 年,大阪环球影城的游客规模创下了历史纪录,达到了 1460 万人次。

可以看到,主体IP乐园的运营不仅需要巨额的员工成本和硬件成本的支出,作为运营的核心,IP的生命周期和丰富度,也是支持园区发展的关键。

对泡泡玛特而言,更难解决也更触及核心的问题是,迪士尼、环球影业乃至华强方特旗下的IP,都拥有足够强的故事性,IP内涵更丰富,而泡泡玛特的IP显得格外“单薄”。这样一来,顾客“一轮游”的可能性更大。

免责声明:本平台仅供信息发布交流之途,请谨慎判断信息真伪。如遇虚假诈骗信息,请立即举报

举报